- ホーム

- メルマガバックナンバー

- 債券投資のリスクは株式よりも大きい(?)

債券投資のリスクは株式よりも大きい(?)

ゼミ生の皆様、おはようございます。

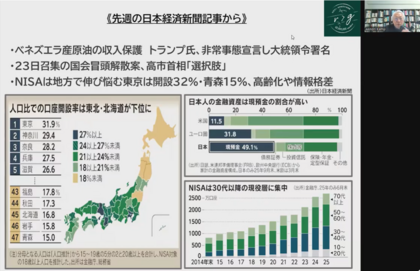

「債券投資のリスクは株式よりも大きい(?)」と聞かれて、なんて馬鹿げたことをと仰る方も少なくないと思います。リスクを「リターンのブレ幅」、「標準偏差」と取ればその通りなのですが、リスクの定義を「経済環境の不確実性」に換えたらどうなるのか。案外、表題のように言えてしまうのではないかというのが今回のテーマです。

債券取引は、借金契約に他なりませんので利息の支払いと受け取りを交わす金融契約です。期中の金利が上がろうが下がろうが関係なく、契約を履行しなければなりません。一方、株式は債券のような保証(デフォルトしない限りお金は返済される)はありませんが、企業が利益をあげればその利益は結果としてキャピタルゲイン(株価の上昇)、インカムゲイン(配当)によって得ることが可能になります。

さらに大事なことは、企業は経済環境の変化に適応した活動を見込めるということです。例えば、1970年代の石油ショックでは日本企業は省エネ技術を開発、1986年の円高不況では製造業の生産拠点をアジアに移転、1990年代のデフレ時代の突入ではユニクロ、ニトリなどの低価格路線が躍進を遂げました。つまり、債券には経済環境の変化に対する適応力は持ちえないが、株式にはその力があるということです。それが、本日のテーマです。

優秀なアクティブ・ファンドの運用者の眼は、企業経営者の資質にも注がれています。ファンドの保有者である個人投資家がファンドを乗り換える行為が良く見られますが、長期投資を目指すならば乗り換えなんて必要はないのであって、優秀な企業経営者が経済環境の変化に適応した経営を行ってくれているのです。私がウォッチしているアクティブ・ファンドが長期的に10%以上(年率)のリターンを上げ続けてきたのは、投資先の企業経営者の適応能力によるものだと理解しています。

動画↓

上地明徳

---------------------------------------------------------------

=============================

上地ゼミ

〒231-0005

神奈川県横浜市中区本町3-24-1

本町中央ビル

=============================